節税の考え方「もれなく経費を集計するポイント」

■経費を漏れなく集計するために必要な2つのこと

節税の代表格は、「経費を使うこと」です。

その経費を漏れなく計上するためには、2つのポイントがあると考えています。

もれなく経費を集計する2つのポイント

ポイント① 業務との関連性に照らし、範囲を決める

ポイント② 税務調査の視点を考慮して、計上額を決める

この2つのどちらか1つでも欠けていると、経費計上の基準が曖昧になり、結果として効果的な節税が実行できないことになります。

逆に言えば、この2つの基準さえ明確にすることができれば、効果的な節税が実行でき、結果として長期的に手元にお金を残すことができるようになると考えます。

■ポイント① 業務との関連性に照らし、範囲を決める

使った経費が税務上認められるためには、「業務に関連しているかどうか」が問われます。

(※法人でなく個人事業の場合は、より厳格に「売上に対応するかどうか」の観点も加わります。)

この「業務に関連しているかどうか」は、たとえ同業種であっても千差万別、一人ひとり異なります。

昔、板東英二というタレントが税務調査を受け、カツラが必要経費かどうか争われたという話があります。

同じタレントでも、自身が活動をするにあたってカツラが必要かどうか、すなわち業務に関連するかどうかは異なるのは当たり前の話です。

つまり、各自の商売の内容や状況、あるいはその人固有の事情によって、その人にとってそれが必要な経費かどうかは異なるということです。

たまにその判断を丸ごと税理士に投げる方がいます。

「うちの税理士は、この経費を認めてくれてる」という類のものです。

この考え方は、少しばかり危険です。

何故なら、税理士が認めても税務署が認めてくれるとは限らないからです。

記帳自体を税理士側に丸投げしているとしても、例えば接待飲食代の領収書を一枚一枚について「これは誰と行ったのか」、「本当に仕事関係の相手で仕事の話をしたのか」等と確認するのは物理的に不可能です。

24時間付きっきりで本人が仕事をしているのを税理士が横で観察しているわけではないでしょう。

税理士や税務調査着手前の税務署にできることは、その人の置かれた状況を正しく読み取り、適切な判断下すために必要な判断材料を提供すること、だと思います。

本当にその業務に関連し、必要かどうかは本人が一番わかっているはずです。

他でもない自分自身の税金なのですから、業務に関連しているかどうかの最終判断は必ず納税者本人が下すようにしましょう。

そして業務に関連すると自信を持って言えるものについては、少なくとも積極的に経費に計上する土台には上げるようにしましょう。

このプロセスにより、経費の範囲が決まります。

■ポイント② 税務調査の視点も考慮して、計上額を決める

とはいえ、業務に関連しているもの全てが税務上認められるとも限らない、というのが税務の難しく、かつ、奥深い部分です。

一見①と矛盾するように思われるかもしれませんが、そうではありません。

「①で決めた範囲の枠内で、どれをどれだけ計上するのか」という判断の問題です。

先程の板東英二さんの税務調査の例を挙げれば、カツラは必要経費だと認められた一方で、植毛は必要経費として認められなかったようです。一見、どちらも業務には関連していそうです。

建前上は税務上妥当かが判断されるわけですが、実際には、素人には判断のつきにくいような「税務上の慣習」とも見えるような判断基準が存在するのも事実です。

それは、法律の記載や、通達、あるいは過去の採決事例などによって形成されています。

法律で定められているものもあれば、ないものもあり、それらの適用においては解釈の余地があることもあります。

金額や頻度、あるいは程度問題というのも問題になったりします。

少し極端な例ですが、「取引先との飲食代は業務に関連しているから必要経費である」と言っても、金額が売上以上に計上されていたら当然ながらおかしいとなるでしょう。

ではどうするかというと、①で決めた範囲の中で、税務調査の視点を考慮して、計上額を決めれば良いと思います。

具体的にお話しましょう。

まず、税務上明らかに問題だと思われるもの=「黒」だと思われるものは、0%計上、つまり計上をやめましょう。脱税になるようなものはそもそも論外です。

次に、税務上全く問題ないと思われるもの=「白」だと思われるものは、100%計上しましょう。

最後に残るのは、税務上問題あるかどうか何とも言えないもの=「グレー」に位置するものです。

これは実情に合わせて、0~100%の間で計上することになります。

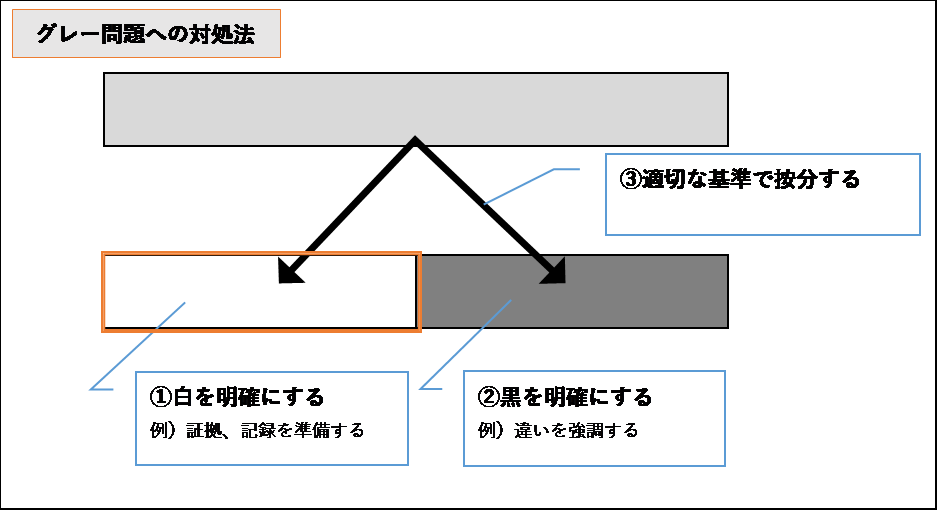

具体例には、グレーな問題への3つの対処法を実行して頂ければと思います。

3つのアプローチで、グレーを白と黒に切り分けるという個人的見解です。

グレーな問題への3つのアプローチ

①白を明確にする方法

②黒を明確にする方法

③適切な基準で按分する方法

具体例を示しましょう。

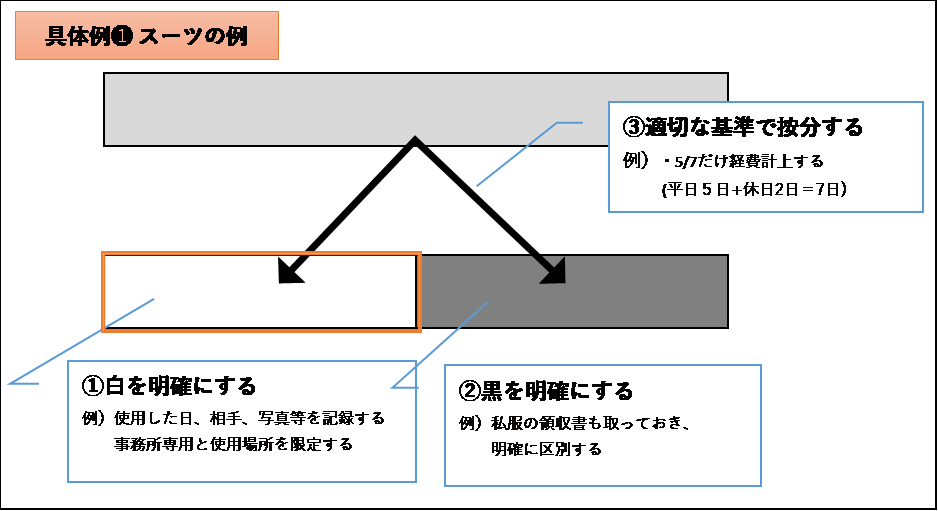

一般にNGと言われている「スーツ」を例に出して考えてみます。

スーツは一般にNGと言われています。

しかし、どの税法を見ても、「スーツは経費にしてはならない」という文言はないはずです。

中には、業種的に業務で必ずと言ってよい程使用し、完全に仕事でしか使用していないという方もいるでしょう。

そのような場合、どうするか。

勿論形式だけでなく実態が伴っているという前提ですが、経費計上して税務調査で認められる可能性を高めるためには、下記の3つのアプローチでグレーを白と黒に切り分ける方法が考えられます。

①白を明確にする方法 … 業務との関連性を証拠や記録などで直接的に証明する方法です。スーツであれば、使用した日、相手、写真を記録し、かつ、使用する場所等を限定することで、形式・実態の両面での証明力を高める準備をすると良いでしょう。

②黒を明確にする方法 … 業務に関連しないものとの違いを明確にすることで、間接的に業務に関連するものの証明力を上げる方法です。スーツであれば、私用のスーツの領収書も取っておき、業務用との明確な区別を示すと良いでしょう。

③適切な基準で按分する方法 … 一定の適切な基準を設け、一部だけ業務に関連する割合だけ経費に計上する方法です。全額ではなく、平日分(5/7)だけ計上する等、一部を経費計上するという折衷的方法もありうるでしょう。個人事業でよくある家事按分にも似た考え方になります。

この3つの方法を組み合わせることで、業務関連性の証明力を高め、税務調査で認められ易くなると考えられます。

大切なことは、業務への関連性を税務調査官にきちんとした形で証明できるだけの準備をしておくこと。

派手で大掛かりな節税手法よりも、無駄のない着実な方法だと私は考えています。