クレジット払いの領収書は捨ててもよいの?どうやって取得するの?

■はじめに

▶領収書、レシート、カード明細の結局どれを取っておけばよいの? | あさがお創業支援サイト (asagao-startup.com)

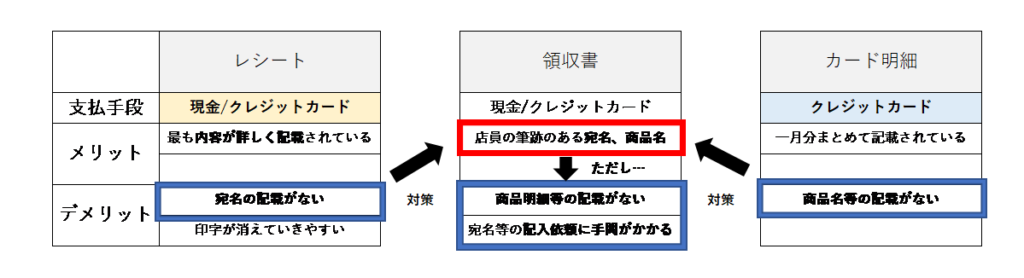

こちらの記事で領収書、レシート、カード明細のどれを取っておけばよいのかについて、整理させて頂きました。

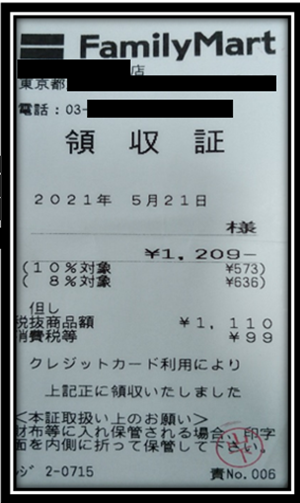

説明上、簡略化して「レシート」としましたが、実際にはクレジットカード決済をすると実に多様な書類が発行されることとなります。

コンビニやスーパー、東急ハンズ等の不特定多数相手のところでは、「領収証タイプ」が多い印象です。

言葉がややこしいですが、最初にもらうのが領収【証】であって、依頼して宛名等を記載してもらう領収【書】ではない点がポイントです。コンビニでも、依頼すると通常横長の領収【書】を発行してくれます。

以後、これらクレジット売上票・領収【証】についても、説明の便宜上「レシート」の一つとしておきます。

今回は、クレジットカード決済した際に、結局どの書類を取って置けばよいのかについてまとめます。

以前の記事の応用版ですので、知識が不安な方は再度復習してから望んでください。

■結局どの書類を残しておけばよいのか【クレジット払い応用編】

クレジットカードで支払った場合の支払証明書の残し方としては、

①レシートのみ

②領収書のみ

③カード明細のみ

④レシート+カード明細

⑤領収書+カード明細

おおよそこの5パターンかなと思います。

カード明細は、例えばETCの支払いやカード年会費などのカード明細にしか記載されていないものがありますので、実質的に必須かなと思います。そうとなると、

③カード明細のみ

④レシート+カード明細

⑤領収書+カード明細

この中でどれが良いのかという話になります。

次に考えたいのが、レシート&領収書とカード明細との関係性。

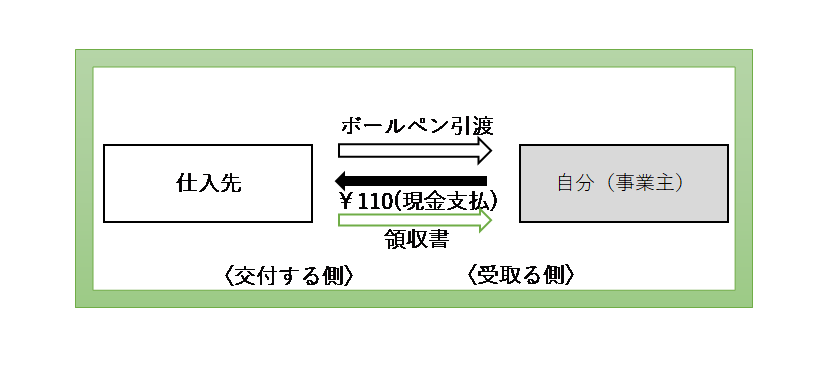

110円のボールペンを買った場合で、現金とカードで払った場合を図で比較してみます。

現金払いの場合、①物の引渡し→②支払(現金)→③領収書の交付・受領という流れが、1対1で完結します。

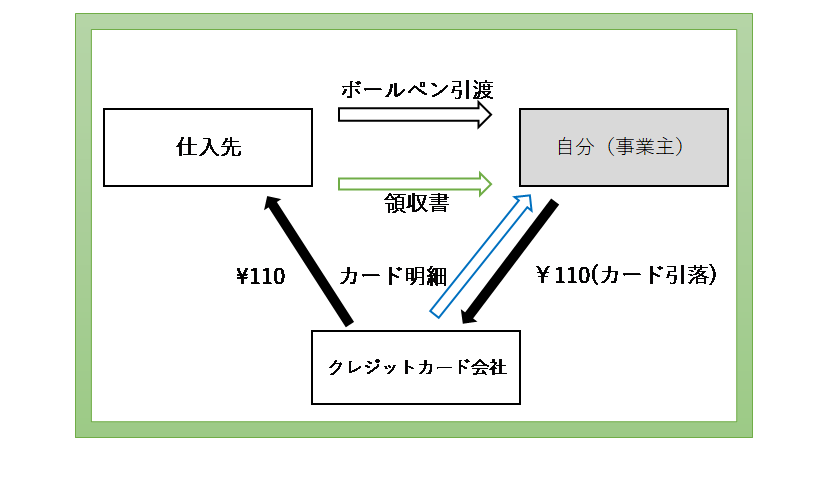

ところがクレジット払いの場合、支払はあくまでクレジットカード会社を通じてなされます。

そのため、購入先から「きちんと支払いを受けました」を証明することは本来できず、それを表現する意味合いで、領収証・領収書に「クレジットカードにより領収」という文言を入れることになっているのです。

そのため、上記の図でわかるように、領収書(レシート含む)とカード明細は、引き渡したという事実と支払ったという事実を残すというそれぞれ違った目的で残す必要があるため、基本的にはワンセットで残すべきだという結論になります。

とは言え全ての残すのは大変という方もいることでしょう。

ダブりで重複してしまう可能性を懸念される方もいらっしゃいます。

そこで参考になるのが、下記の国税庁の照会と回答です。

【照会要旨】

国税庁HP カード会社からの請求明細書|国税庁 (nta.go.jp)

法人カードを利用している場合には、カード会社から一定期間ごとに請求明細書が交付されますが、この請求明細書は消費税法第30条第9項《仕入税額控除に係る請求書等の記載事項》に規定する請求書等に該当するのでしょうか。【回答要旨】

クレジットカード会社がそのカードの利用者に交付する請求明細書等は、そのカード利用者である事業者に対して課税資産の譲渡等を行った他の事業者が作成・交付した書類ではありませんから、消費税法第30条第9項に規定する請求書等には該当しません。

しかし、クレジットカードサービスを利用した時には、利用者に対して課税資産の譲渡等を行った他の事業者が、「ご利用明細」等を発行しているのが通常です。

この「ご利用明細」等には、①その書類の作成者の氏名又は名称、②課税資産の譲渡等を行った年月日、③課税資産の譲渡等に係る資産又は役務の内容(当該課税資産の譲渡等が軽減対象資産の譲渡等に係るものである場合には、資産の内容及び軽減対象資産の譲渡等に係るものである旨)、④税率の異なるごとに区分して合計した課税資産の譲渡等の対価の額、⑤その書類の交付を受ける者の氏名又は名称が記載されていることが一般的であり、そのような書類であれば消費税法第30条第9項に規定する請求書等に該当することになります。

要約すると、「カード明細では消費税法上の仕入税額控除が認められないので、ご利用明細(=クレジット売上票や領収証等のレシートのこと)を取って置いてね」ということになります。

ただ、これはあくまで消費税のお話ということは前回の記事でもお話した通りになります。

したがって、やはり結論は、同様に、以下の形になります。

①消費税の納税義務がない場合(≒売上規模おおむね1000万円未満)

領収書にこだわらず、レシートやクレジット明細でOK

ただし、それだけだと内容がわからない場合には、領収書やメモ等の準備が必要②消費税の納税義務がある場合(≒売上規模おおむね1000万円以上)

領収書、レシート、カード明細の結局どれを取っておけばよいの? | あさがお創業支援サイト (asagao-startup.com)

極力、宛名と内容の記載のある領収書をもらうことを習慣付ける。

ただし、金額の少ないもの、特に明らかに内容のわかるものについては、レシートやカード明細で効率化を図る。

■ネット購入の場合の領収書の発行方法

最後に、インターネット上での購入の場合の領収書の発行方法について補足しておきます。

対面でカード決済した場合は、面と向かって領収書の発行を依頼すれば良いのですが、インターネット上では自分で発行を依頼しないといけません。

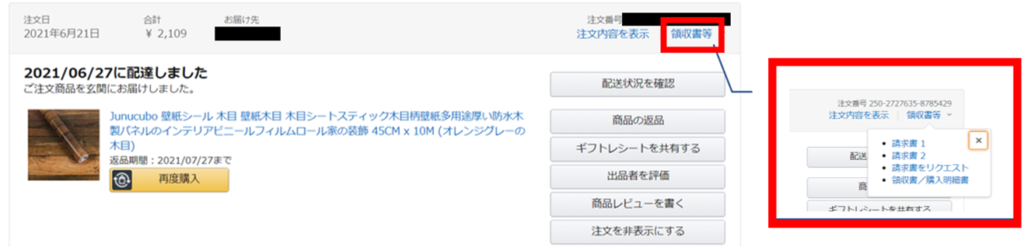

今回は、特に最近利用が進んでいるアマゾンの領収書の発行方法について解説したいと思います。

するといくつか選択画面が出てきます。

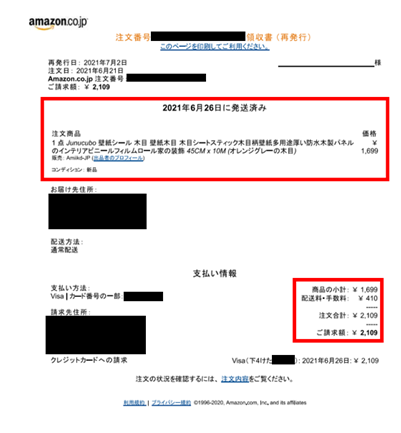

【ステップ③ー1】通常の場合

「領収書/購入明細書」をクリックし、出てきた下記の書類を保存しておけばOKです。

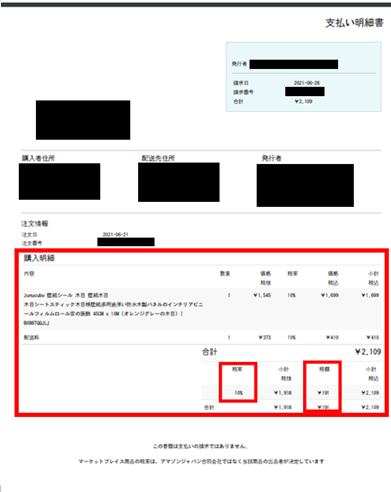

【ステップ③ー2】消費税の情報が必要な場合

上記の「領収書/購入明細書」では消費税の情報がないという欠点があります。消費税課税事業者がアマゾンで飲物を購入した場合には、飲物の軽減税率8%部分と配送料の10%部分の明細が必要になります。

そこで「請求書1」をクリックし、出てきた下記の書類を保存します。

今回は以上になります。