領収書、レシート、カード明細の結局どれを取っておけばよいの?

■はじめに

領収書、レシート、クレジットカード明細・・・

結局どれを取っておけば良いの?

これも本当に創業者から受けるよくある質問です。

あなたがコンビニでモノを買ったと仮定しましょう。

まず、現金でもカードでも、最初に渡されるのはレシートだと思います。。

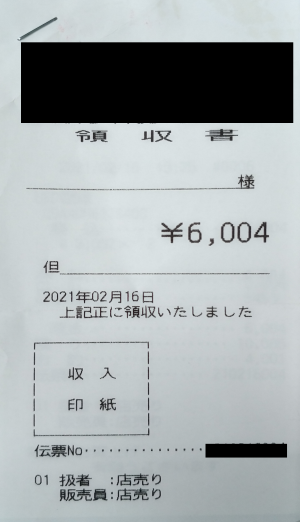

対して、お願いして出してもらうのが領収書。

クレジットカードで払った場合は、さらに後日1月単位等で郵送やダウンロードをする形でカード明細が出ます。

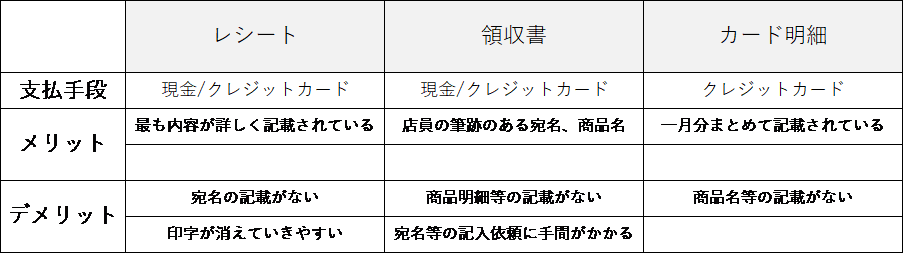

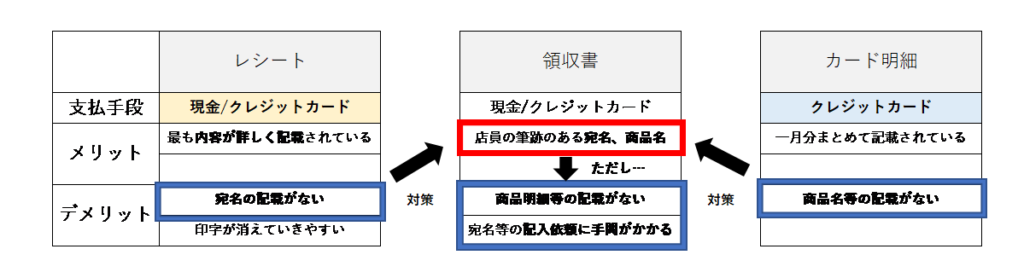

それぞれのメリット・デメリットを図にすると、このような形になります。

一見、どれも支払証明の手段としては有効そうです。

基本的には、取引に嘘がなければ、どれでも経費として証明できます。

細かく見ていくと、それぞれメリット・デメリットがあります。

最も証明力が高いだろうと毎回領収書をもらっていた方や、クレジットカード払いが多いのでなるべくカード明細だけを残しておきたいという方は、この部分を理解できれば効率化が図れます。

今回は、その辺りのややこしさを、

図解やフローチャートを使ってわかりやすく解説したいと思います。

■3者の関係と判定フローチャート

まずは、レシート、領収書、カード明細の3者の関係性について、整理したいと思います。

レシートの最大のデメリットは、宛名の記載がないこと

カード明細の最大のデメリットは、商品名や消費税等の記載がないこと

これらの対策として、領収書をもらうことが考えられます。

ただし、領収書は万能かと言うとそうではありません。

基本的には、領収書をもらう代わりにレシートを回収されてしまいますが、

領収書には商品の明細(例 何を何個買った、何時に買った、何名で食べたetc...)の記載が省略されています。

また、店員に記入を依頼する必要があり、宛名の記入には手間がかかります。

▶宛名が空欄の領収書、自分で書き込んで良いの? | あさがお創業支援サイト (asagao-startup.com)

こちらの記事の中で「宛名が空欄のリスク」として、以下2点を挙げました。

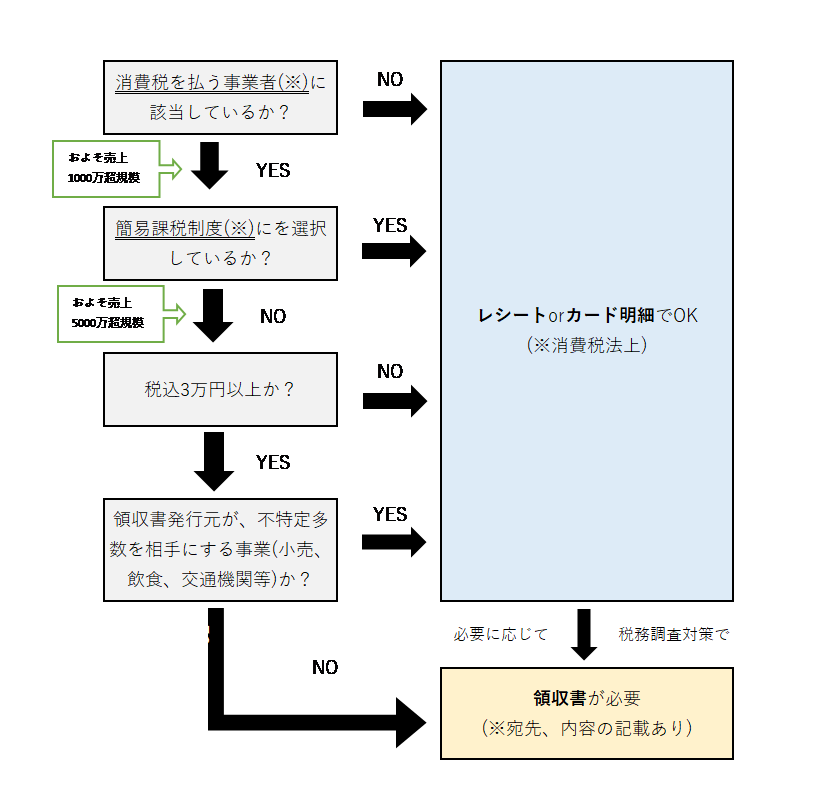

①消費税の納税が増える可能性(=消費税上、仕入税額控除が認められない可能性)

②税務調査で疑いを持たれる可能性(=所得税or法人税法上、税務調査で取引先に確認が行く可能性)

これはレシートのような宛名がない場合にも同様のことが言えます。

この辺りをフローチャートで図解すると、以下のような形になります。

(※1)消費税を払う事業者

「課税事業者」と言い、納税義務がある事業者のことを言います。

代表的なのは、基準期間(基本的には2期前)の売上高が1000万円超の事業者が挙げられます。

[参考]

▶No.6501 納税義務の免除|国税庁 (nta.go.jp)

(※2)簡易課税制度

2つある消費税の計算方式のうちの1つです。売上の種類によって簡便的に消費税額を計算する方法を言います。

[参考]

▶No.6505 簡易課税制度|国税庁 (nta.go.jp)

■結局、どうするのがよいのか

ここまでの話を見て、

なんだ、消費税で宛名不要とかいって様々な例外があっても、

結局税務調査まで考えたら領収書までもらわないといけないのか...

と思われた方もいると思います。

結局、どうするのが良いのか、私の考えをお話します。

法律論はここまでで、以下はあくまで私見ですので参考程度にお願いします。

①消費税の納税義務がない場合(≒売上規模おおむね1000万円未満)

【結論】

領収書にこだわらず、レシートやクレジット明細でOK

ただし、それだけだと内容がわからない場合には、領収書やメモ等の準備が必要

中には「消費税の納税義務がない場合(=免税事業者)は、一切領収書不要、レシートやカード明細のみでOK」という税理士もいます。でもちょっと待って下さい。

・AMAZON.CO.JPばかりのクレジットカード明細

・100枚全てに宛名のない飲食店の領収書

これだけで本当に事業に関係した支払だと言えるでしょうか?程度問題の部分はあると思いますが、法人税・所得税法(=税務調査)の視点から言えばいくら何でも事業への関連性に疑念を抱かれてしまうと思います。

要は、第三者が見た時に「これは事業の経費だね」とわかる程度の準備はしておくべきだということですね!

例えば、レシートならば、金額が大きい飲食や物(3万円以上等)や、イレギュラーな支払(稀に出る特殊な支出)等の場合に領収書をもらう。

カード明細に書かれたアマゾンについては、それに対応する領収書を印刷しておいたり、アマゾンの横に商品名を書き込んだり、あとは帳簿の摘要に商品名を書いておく方法もあると思います。

これが出来て事業の経費だと明らかにできれば、領収書にこだわらずレシートやカード明細でも足りると思います。

②消費税の納税義務がある場合(≒売上規模おおむね1000万円以上)

【結論】

極力、宛名と内容の記載のある領収書をもらうことを習慣付ける。

ただし、金額の少ないもの、特に明らかに内容のわかるものについては、レシートやカード明細で効率化を図る。

①とは原則と例外を入れ替える形で結論を述べさせてもらいました。

税務調査まで視野に入れると、やはり極力、宛名と内容の記載の入る領収書をもらっておく方向が望ましいですが、さすがに税務署もそこまで鬼ではありません。

多くは宛名の記載があるものの、何枚か宛名の記載が抜けてしまった場合まで仕入税額控除を認めないということは、そうそうしてきません(高額な場合、使途不明な場合、やましい場合は別です)。

要は程度問題だと言うことです。

そこで、金額の少ないもの、特に第三者が見た時に「これは事業の経費だね」と明らかにわかるものについては、実務的にはレシートやカード明細で代替して効率化を図ることもできると思います。

繰り返しますが、ポイントは第三者が見た時に「これは事業の経費だ」とすぐわかるかどうか。

参考にしていただければ幸いです。

この記事を書いた人

あさがお税理士事務所 代表税理士 伊藤貴文

税理士 / 栃木出身 / 埼玉在住 / 東京勤務 / 3児の父