【初心者向け】まだ間に合う!令和4年分確定申告提出前のチェックリスト10選

税理士のあさがおです。

本日から、令和4年分の確定申告が受付開始となりました。

個人事業主の方にとっては、年に一度の大仕事の期間ですね。

毎年、少しずつ変わるのが税金のややこしいところ。

個人事業主の方にとってはあまり違和感はないかもしれませんが、

今回の2022年分から確定申告書Aが廃止となり、申告書様式が一本化されています。

今年も、個人事業主の方が確定申告を提出する前に確認しておくべき論点を10個にまとめました。

どれも間違えやすかったり、間違えるともったいないものばかりです。

2022年分として最新の改正項目も反映しておりますので、

今年版の提出前最後のチェックリストとして活用して頂ければ幸いです!

★ こんな人に役立ちます ☆

- 個人事業主の方(特に事業所得で青色申告で記帳されている方)

- 確定申告を間違えず、損なく行いたい方

- 最新の改正を踏まえて確認したい方

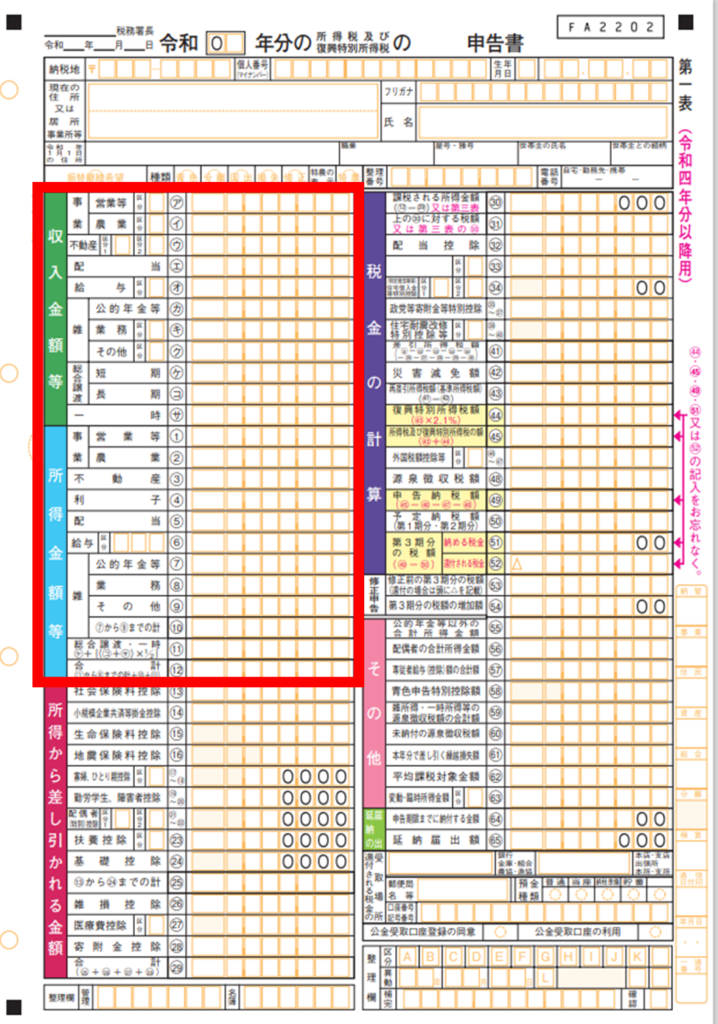

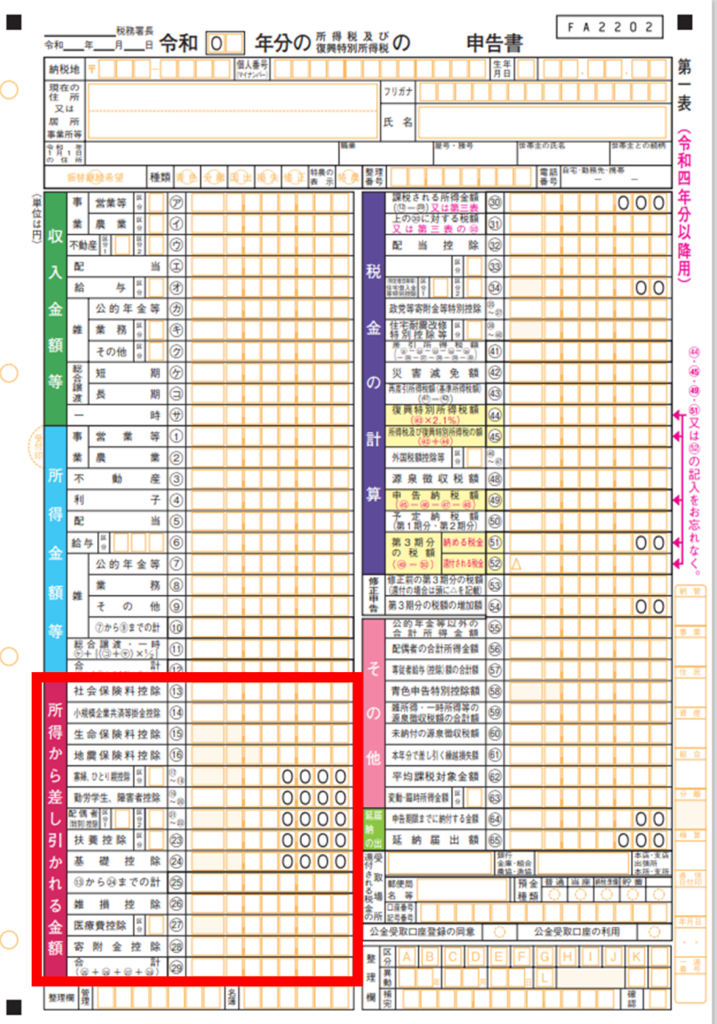

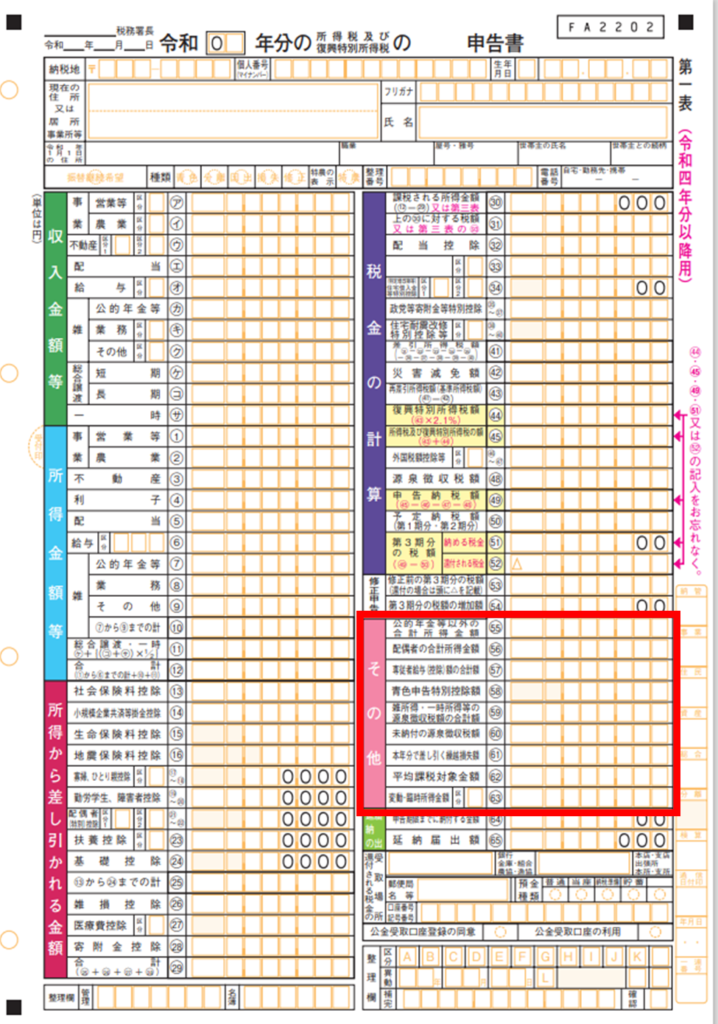

実際の確定申告書の書面を確認しながら

チェックしていきましょう!

最初はこちらの【収入金額等・所得金額等】の部分です。

一つ目のチェック項目は、売上や給付金が漏れていませんか?です。

最も基本的だけど最も大切な項目を最初に持ってきました。

売上で言えば、「2022年中に仕事は完了しているが、請求が2023年になったもの」は、2022年の売上に入れる必要があります(現金主義による所得計算の特例を受けている場合を除く。)。

支払調書ではなく、ご自身の請求書を足し算して、今一度チェックしてみましょう。

また、2022年中に事業復活支援金を受給している個人事業主もいるかと思われます。

各月の売上の記載が将来の給付金の判定の根拠書類になる可能性があるため、雑収入の記載もしっかりチェックしましょう。

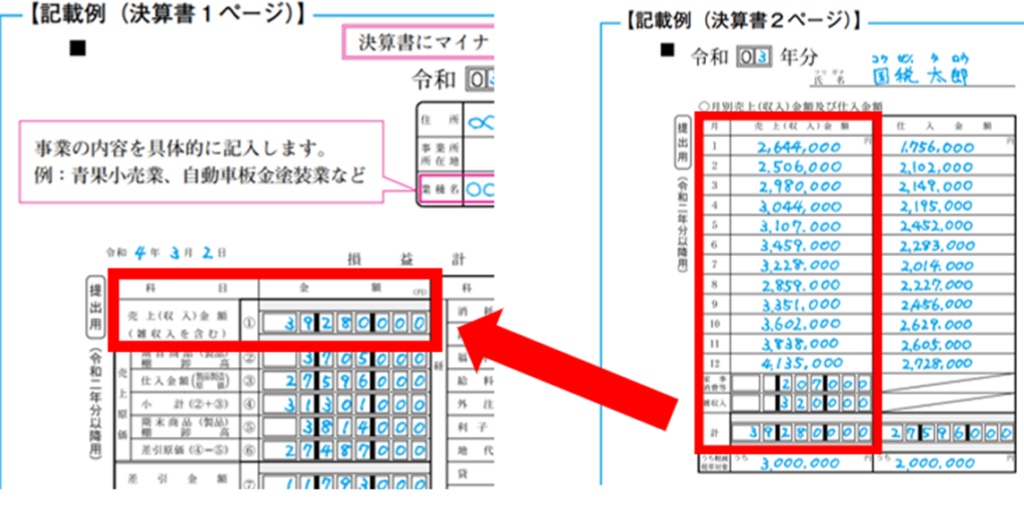

青色申告の場合、下記のように青色決算書を記載し、当該金額を確定申告書の第一表に転記します。

次のチェック項目は、売上以外の収入を正しく処理しましたか?です。

よく初心者に見られるミスは、二つ。

一つ目は、事業用資産の売却です。

事業用資産の売却は、雑収入(雑損失)ではなく譲渡所得です。

代表的な例は事業用の車両の売却(買い替え)。

ネットで仕訳例を検索したり簿記のテキストでよく見るのが、売却価額と簿価との差額を売却益(売却損)とする旨の仕訳例。

これはあくまで法人の場合です!個人事業主の場合は間違いです。

正しくは、固定資産売却益(損)ではなく事業主借(貸)にした上で、

確定申告書にて譲渡所得(車両の場合、総合譲渡)として別計算するのが正解です。

なお、あくまで事業用が前提です。

プライベート用の車両で確定申告書・決算書に載せていないもの(生活用財産の譲渡)は無関係です。

また、消費税の課税事業者の場合は、

下取り対価を課税売上高に含めることも忘れずにチェックしておきましょう!

二つ目のよく見られるミスは、保険の満期保険金等です。

生命保険の一時金や損害保険の満期返戻金等、保険金の入金のうち一部のものについては、一時所得として取り扱われます。

単純な保険料の戻り等の紛らわしいものや、一時所得以外になるものもありますが、

保険会社から送られて明細などに「〇〇所得の対象として確定申告が必要です」という記載がある場合があります。

そのような入金を、「雑収入」としてしまうと、無駄に税金を払うことになってしまいます。

特別控除として50万の枠が用意されているので結果的に影響なかったとなる場合も多いですが、必ずチェックしておきましょう。

うぅ~ん💦 保険金は本当に難しいんですよね…。

目安としては、50万円以上の保険一時金を受け取ったかどうか。

まずはそこだけ注意して思い出してみることですかね。。

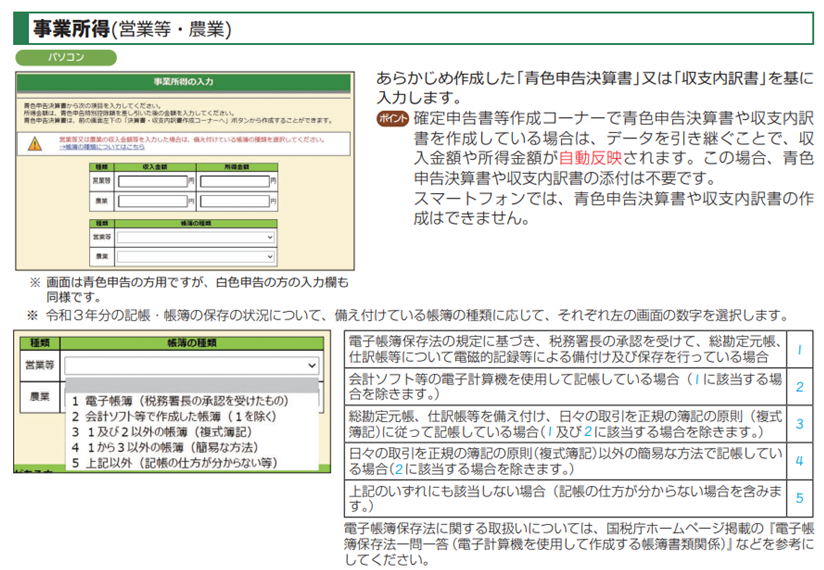

次のチェック項目は、最近の改正項目である区分の番号の欄です。

令和3年分(2021年分)から、どのような方法で帳簿付けをしているかを番号で記載する欄が申告書上に新設されました。

青色申告をしているほとんどの方は、会計ソフトを使い、通常の形式で帳簿付けをしているかと思います。

その場合は「2」という番号の記載になります。詳しくは、下記のマニュアルをご覧ください。

わたしは 会計ソフトのfreee で確定申告書作ってます。

ちゃんと「2」って記入されてました!

良かったです!

次はこちらの【所得から差し引かれる金額(所得控除)】の部分になります。

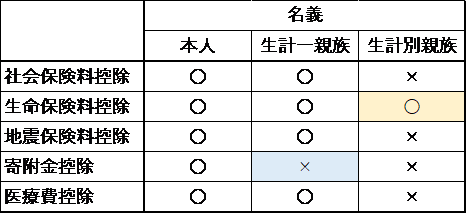

次のチェック項目は、所得控除の名義です。

所得控除は、本人名義のものを本人が支払っているのが基本です。

ただ一部、本人以外の名義のものを本人が支払っていても本人の控除として認められるものがあります。

各種控除と名義を整理した図がこちらです。

生計一親族とは、一言で言えばお財布が一緒になっている親族です。

同居している配偶者や仕送りしている子供をイメージしてもらえれば良いと思います。

(詳しく知りたい方は、こちら)

この図からはいくつかのことがわかります。

例えば、生計一の親族の分であれば、あなたが社会保険料や医療費を支払えばあなたの控除として認められるということです。

意外な部分・勘違いしがちな部分は、色塗りした部分。

まずは赤色の部分です。

生命保険料控除は、生計別の親族名義のものを支払っても控除として認められます。

ただし、生命保険の内容によっては贈与になるものもあるので、その場合はお勧めはしません。

次に青色の部分です。

寄附金控除は、生計一親族名義のものを支払っても控除として認められないので注意しましょう。

例えば妻名義のふるさと納税を夫の方で所得控除する場合が該当します(詳しくはこちら)。

その他、よくある間違いとしては、地震保険料控除には、自分が住んでいる建物等という要件もあります。

したがって、別荘や空き家、あるいは貸している不動産の分は控除として認められませんので注意しましょう。

また、そもそもの大前提ですが、本人が支払っていることが必要です。

つまり、親族の口座・クレジットカード引落になっているものはそもそも認められませんので注意が必要です。

場合によっては、引落先や納付書払いに切り替えた方が良い場合もありますね。

この表はわかりやすいですね!

寄付金控除って言われると「?」ですが、ふるさと納税と言われるとピンときます!

次のチェック項目は、医療費控除です。

医療費控除は、「❶実際に支払った医療費の合計額 - ❷保険金などで補てんされる金額 - ❸10万円」で計算します。

まずは❶です。医療費控除の対象になる医療費を確認しましょう。

忘れがちなのは、通院にかかった交通費も医療費控除の対象になること。

ただし、電車、バス代が想定されているため、やむを得ない場合や特別な事情がある場合を除いてタクシー代、駐車料は認められません。

また、医療費控除は治療を前提としているため、予防や美容目的のものも認められません。

よって、インフルエンザ予防接種や結果が正常だった場合の健康診断、美容目的の歯の矯正やマッサージも認められません。

次に❷です。具体的には、生命保険契約などで支給される入院費給付金や健康保険などで支給される高額療養費・家族療養費・出産育児一時金などが挙げられます。

これらの保険金を差し引くのは忘れがちで、未確定でも見込みで入れることとなっているので注意しましょう(詳しくはこちら)。

最後は❸です。基本的には10万が足切りラインですが、例外があるのをご存知ですか?

その年の総所得金額等が200万円未満の人は、総所得金額等の5パーセントの金額を使ってもよいことになっているため、

人や年度によっては「医療費=10万以上」ではない場合もあるので注意しましょう。

チェックリストも折り返し。あと少し頑張りましょう!

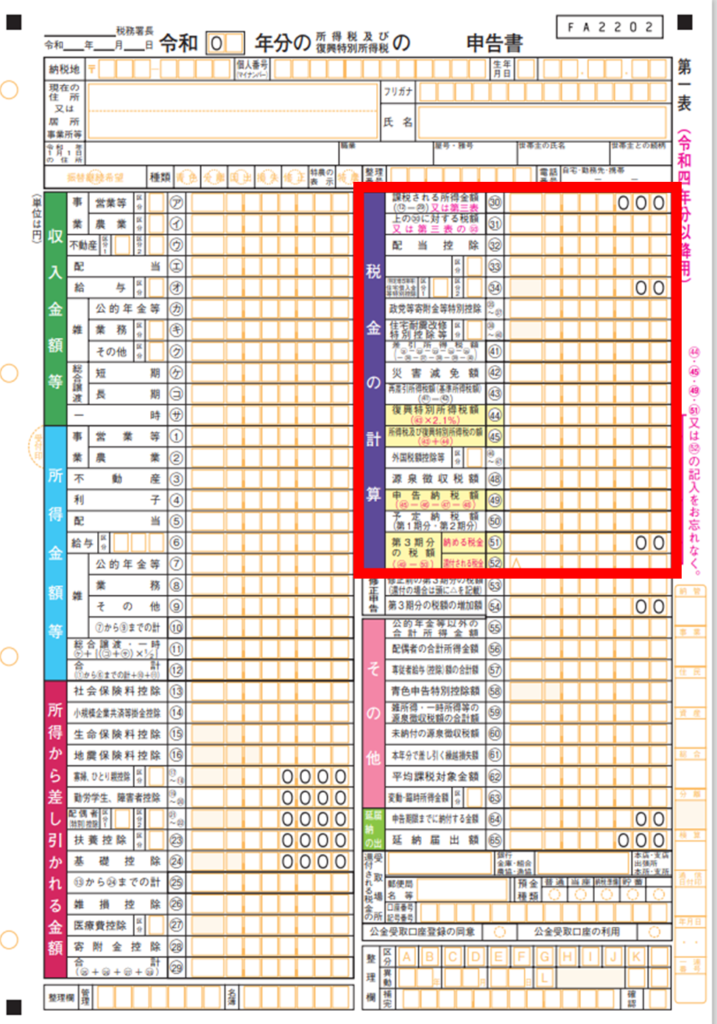

次はこちら【税金の計算】の部分です。

次のチェック項目は、予定納税です。

前年の納税額がある程度大きかった場合、予定納税を支払っていることがあります。

予定納税の通帳書、あるいは送られてくる確定申告書用紙に金額が記載されていますが、

肝心のe-taxに入れ忘れると、せっかくの先払いが控除されないという悲劇が起きてしまいます。

予定納税額(第1期分・第2期分)がある場合、7月末と11月末が期限で2回来ているかと思います。

今一度チェックしましょう。

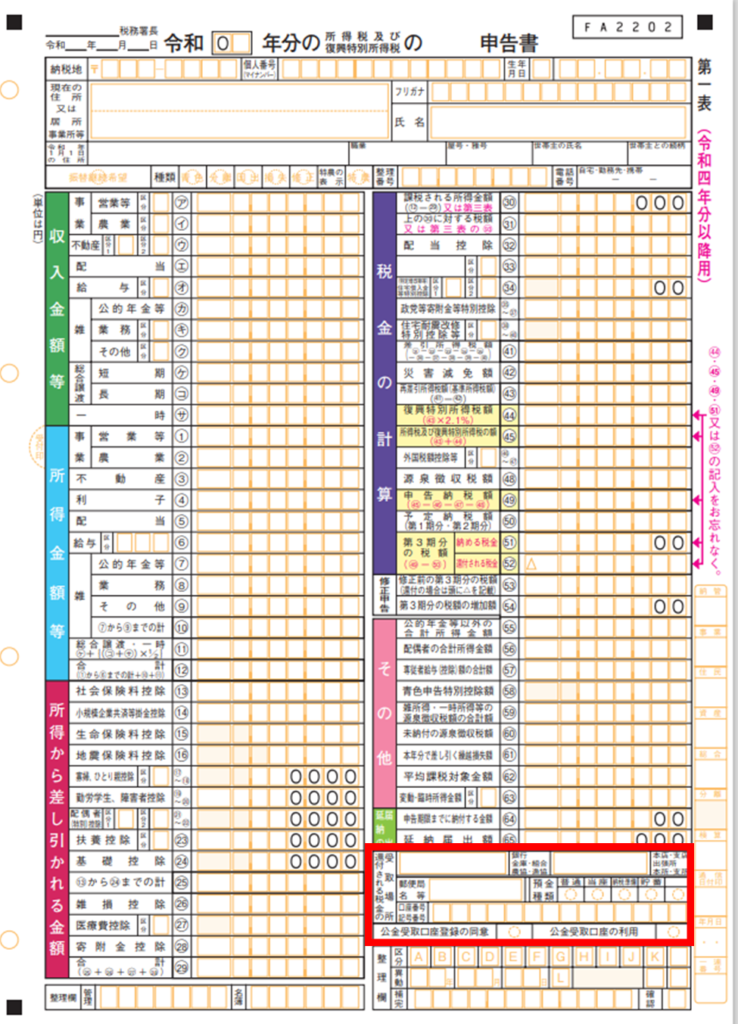

確定申告書は税金を計算して終わり...ではありません。

こちらの【その他】の部分にも注意が必要です!

次のチェック項目は、青色申告特別控除です。

こちらは、税理士でもうっかりするとミスしやすい部分になります。

青色申告特別控除の満額の65万を取る場合、e-taxが前提となる旨の改正が令和2年分よりなされています(詳しくは、こちら)。

よって、紙で郵送して提出する場合、10万減った55万しか青色申告特別控除を受けられませんので注意です(電子帳簿保存がある場合を除く。)。

青色申告特別控除には、記帳状況によって、65万・55万・10万の3パターンがあるという理解が大切です!

私は郵送で送る予定なので、55万円控除ですね。

次のチェック項目は、還付金の受取口座を正しく入れましたか?です。

確定申告書を正しく完成できたとしても、還付金の受取口座を間違えると還付金が正しく入金されません。

なお、屋号付き口座では確定申告の還付口座としての登録ができないことがあるようなので注意が必要です。

下記、国税庁HPを抜粋して掲載します。

■国税庁HP

Q41 還付金の受取りに預貯金口座への振込みを希望する場合、注意することはありますか。

A 預貯金口座の口座名義について

還付金の振込みに指定できる預貯金口座は、申告者ご本人の口座に限られます。

(注) 預貯金口座の名義については、ご本人の氏名のほかに店名、事務所名などの名称(屋号)が含まれる場合、振込みできないことがありますので、ご本人の氏名のみの口座を指定してください。

また、旧姓のままの名義である場合には、振込みができませんので、ご注意ください。

(引用元:https://www.nta.go.jp/taxes/shiraberu/shinkoku/qa/11.htm)

絶対ダメ!とは書いていないですが、振込できない場合税務署から確認で連絡が来ることになります。

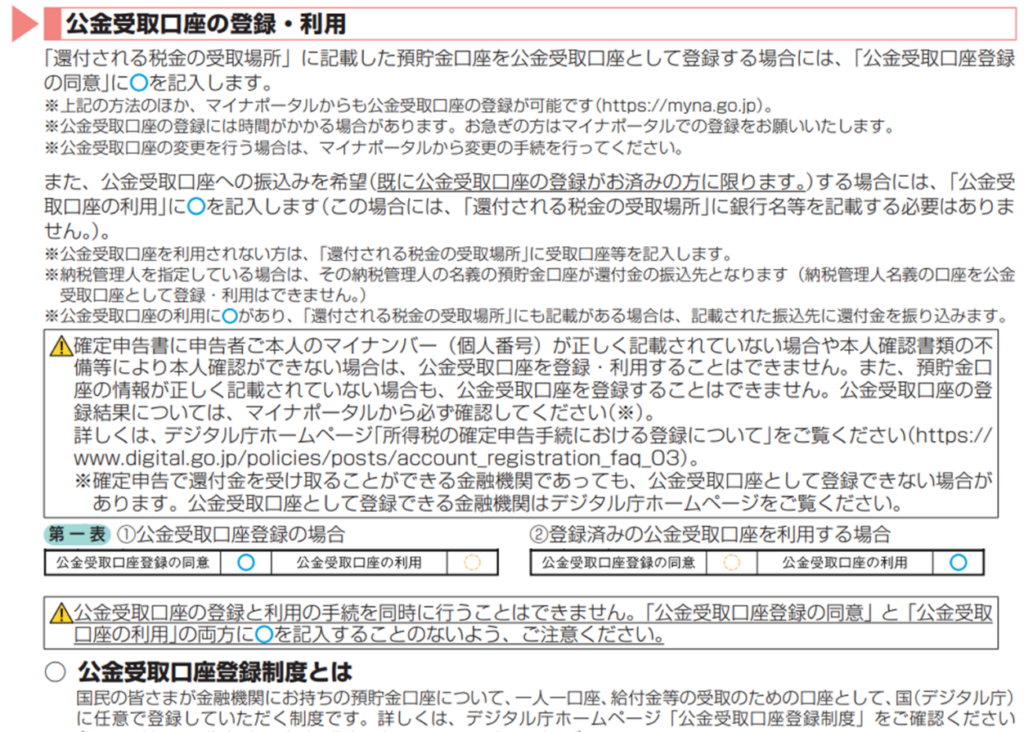

また、還付金の受取口座の下に、公金受取口座という欄があります。

実はこれ、今回からの改正項目です。

今回記入した還付口座を公金受取口座への登録を希望する場合には、〇を付けておきましょう。

あくまでこの登録は任意なので、

良く分からないという方は、無視してOKです。

参考までに、手引きを抜粋しておきます。

いよいよラスト2つです!

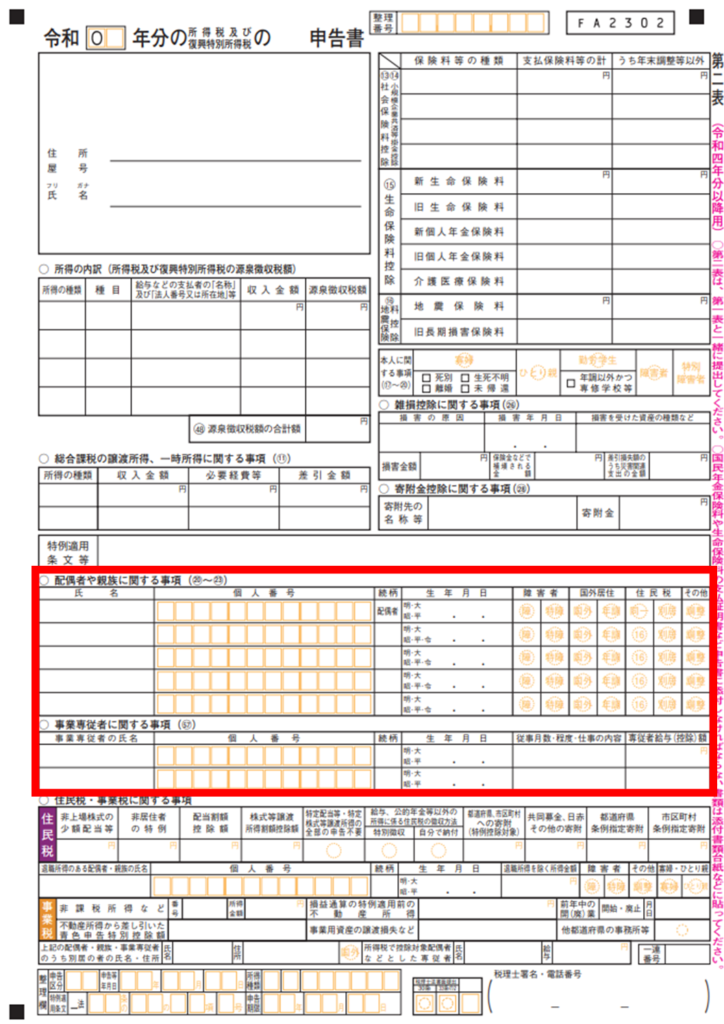

【第二表】のこれらの部分も記載漏れが多いので注意しましょう!

次のチェック項目は、住民税上の扶養親族です。

所得税法での扶養と住民税での扶養は異なります。

代表的な例で言えば、16歳万未満の子供は所得税上は扶養控除の対象外ですが、住民税上は扶養控除の対象になります。

所得税で扶養控除の対象にならないからと言って、記載を忘れると住民税で損することに繋がってしまいます。

また、これは税理士でも知らない方がたまにいるのですが、

障害者控除は、扶養控除の適用がない16歳未満の扶養親族を有する場合においても適用されます(詳しくはこちら)

障害を持つお子様等をお持ちの場合は、税額が大きく変わるのでチェックしておきましょう。

(過去に遡って漏れていた方も、更正の請求という手続きで一定期間は取り戻せます。)

これらについては、第一表ではなく第二表に記載しますので注意しましょう(具体的な記載方法については、こちら)。

最後のチェック項目は、近年賑わいを見せているふるさと納税です。

色んな人の確定申告を見ていて、本当に浸透しているなという印象です。

ふるさと納税も、第二表で記載漏れが多い代表格です。

折角ふるさと納税したのに税額控除がなければ、それこそただの寄付で終わってしまいます。

ふるさと納税の支払先の自治体を忘れずに記載しましょう(具体的な記載方法の例は、こちら)。

以上で10個です!お疲れ様です。

これを見て、既に提出された方で[間違えた!]となった方でも大丈夫。

まだ間に合う方法があります!

期限内(2/16-3/15)であれば、後で出した確定申告書が上書きされます。

念のため後出しの方に「訂正申告」との記載しておきましょう。

郵送で出される方は第一表の一番上の余白に赤書きをし、E-taxの方はこちらを参考にしてください。

期限を過ぎてしまうと、修正申告や更正の請求として手続きが複雑になります。

ぜひ、今回の10個のチェックリストをもとに今一度確定申告の見直しをして頂ければ幸いです!

この記事を書いた人

あさがお税理士事務所 代表税理士 伊藤貴文

税理士(2018年登録) / MBA // 栃木出身 / 埼玉在住 / 東京勤務 /// 2児の父